|

《全国药品流通行业发展规划纲要(2011~2015年)》终于在5月5日揭开了头盖,当中在“具体发展目标”里对药品零售市场的量化指标为:到2015年,药品零售连锁百强企业年销售额占药品零售企业销售总额60%以上;连锁药店占全部零售门店的比重提高到2/3以上。

至此已毫无悬念,“十二五”期间医药流通领域的五项重点任务中,“提高医药流通行业集中度”成为核心。据知情人士透露,有关部门此前在征求意见中,对药品零售市场的规划还曾经提到:保持药品零售市场的年复合增长率不低于15%,到2015年,全国药店的市场规模达到或超过3700亿元;重点培植2~3家年销售额超过100亿元、5~8家年销售额超过50亿元的连锁药店企业或企业集团。

随着“十二五”规划的一锤定音,业内深切感受到了行业集中度快速提升前的阵阵风声。与此相呼应的是,有关机构对2010年药品零售连锁百强排行榜进行的统计,也揭示了行业集中度提升正在加速。

根据南方医药经济研究所的统计数据,全国39.42万家药店的年销售规模现为1739亿元,连锁集中度仅为37.7%。目前,我国平均不到4000人就有一家药店,明显比国际上平均6000人拥有一家药店过剩了。由此意味着,在未来5年,药店总数量的增幅可能放缓,集中度的提升以及市场规模却会接近翻番,要实现这一目标,新一轮的行业兼并在所难免。

国字号势头强劲

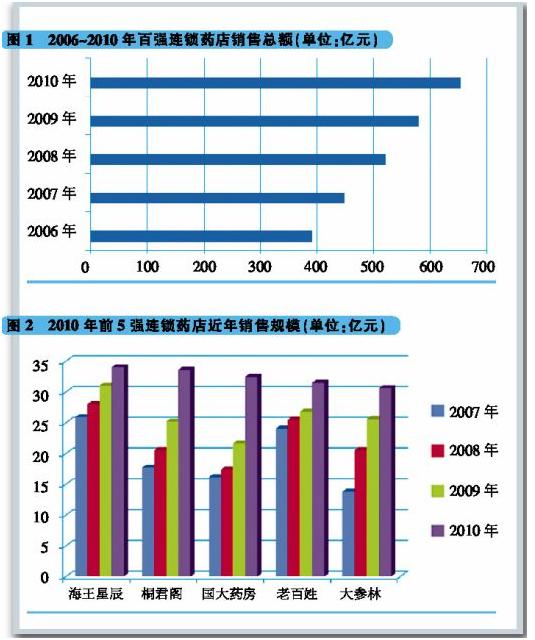

事实上,药品零售的并购案早已悄然展开,由此带动一些大型连锁企业的排位快速上升,百强连锁药店规模在行业所占比重也不断攀升。据南方医药经济研究所、中国医药商业协会连锁药店分会等的统计,百强连锁药店2010年销售总额逾655亿元,同比增长12.74%(见图1);年销售额突破30亿元的企业已从1家快速增加到5家,分别是中国海王星辰连锁药店有限公司34亿元、重庆桐君阁大药房连锁有限责任公司33.6亿元、国药控股国大药房有限公司32.48亿元、老百姓大药房连锁有限公司31.5亿元、广东大参林连锁药店有限公司30.6亿元。

此外,位居榜单第6至第10位的企业,年销售额均突破20亿元。而在2007年,前10强企业中只有两家企业规模在20亿元以上,分别是海王星辰和老百姓;当时,第10位企业云南鸿翔药业一心堂的规模是12.7亿元。2010年,第10位企业上海华氏大药房有限公司规模已达20亿元,比3年前的一心堂增长了57.8%;2008年,百强末位开始步入“亿元时代”,至2010年,第100位的南京金陵大药房有限责任公司年销售规模逾1.15亿元,比2009年第100位的北京永安堂1.07亿元增加了7.1%。两相比较,连锁前10强企业增幅远高于后面的企业,拉差呈逐年增大之势。

通过对比近5年的连锁百强榜不难发现,在民营平价药店风起云涌的那几年,国有传统药店因包袱较重、体制欠灵活而一度落后,但是随后的几年,这一情况已悄然逆转,到了2010年,国字号连锁展现出强劲势头。例如国大药房,2008年前规模增幅低于10%,自2009年起,增幅较大,较上年增加了24.56%;2010年更高达49.97%,一跃晋升三甲行列(见图2)。

成立于2004年的国大药房,目前已在国内主要城市设立了区域连锁公司,其规模增长得益于近年接连展开的多宗并购。国药控股近期公告称,计划以配股方式集资37亿元,用于扩大医药分销及零售网络。据知情者透露,当中约有10亿元将用于零售网络的扩大,在国资委的牵线搭桥下,国大药房正向二、三线城市下沉,“目前正在洽谈的就有广东肇庆民康药房等二、三线城市的优质连锁药店。”业内人士预测,按照国药控股设定的目标以及国大药房近两年表现出来的增长势头,其实现“全面打造中国药品零售第一品牌”的目标已指日可待。

此外,带有国资背景的重庆和平药房、辽宁成大方圆、上海华氏大药房等经过近年的稳健发展,目前已打开新一轮的上升通道。相较而言,民营股份制的海王星辰、老百姓大药房近年的增幅较为平均,多在10%左右。可以想见,在未来行业集中度提升工程中,国字号无疑是主力。

资本力不容小觑

另一股行业集中度的提升力量当属资本。国大药房和桐君阁大药房依仗母公司上市融资的强大后盾,纷纷实现了快速扩张。而那些发展历史在10年左右的民营连锁药店,也早已洞悉资本的魅力。

2008年10月,老百姓大药房与欧洲私募股权投资公司瑞典殷拓集团签下8200万美元的投资协议,此后,老百姓大药房成为中外合资企业,将公司原名称中的“湖南”两字去掉,彰显进军全国市场的决心。在避过金融危机带来的负面影响之后,老百姓大药房董事长谢子龙近期已明确老百姓将于明年上市。而据透露,老百姓并不轻易动用融到的巨资,此番面对新的行业环境,预计其通过并购扩张版图的行动将会迅速展开。

百强榜前5强广东大参林的增长速度也颇为惊人,2008年销售额突破20.5亿元时,增幅接近49%,此后虽然有所放缓,但是通过上市大联盟展开的并购行动,可确保其仍处于高速发展状态。大参林董事长柯云峰称:“我们一直不缺发展资金,也不乏基金前来洽谈合作。”

第8位的云南鸿翔一心堂药业(集团)股份有限公司上市在即,其于去年也引入了联想投资的1.5亿元注资,计划主要用于“优化一心堂治理结构以及扩张时的资金支持”。

直营门店绽放新魅力

体现集中度的另一个重要指标是门店数量,尤其是直营门店的占比。据统计,2010年百强连锁药店的直营店增长幅度为11.80%,是门店数增幅的两倍。

前5强连锁企业的旗下门店几乎都是直营店,海王星辰的2990家店、桐君阁的1062家店(另有6444家加盟店)、国大药房的1751家店、老百姓的423家店、大参林的1000家店均是直营店。而在第6到第10强中,鸿翔一心堂的1309家店均是直营店,成大方圆、华氏大药房也以直营店为主,占比超过70%。曾经多年位列行业三甲的湖北同济堂,只有直营店170家(加盟店4282家),近年的排名呈下跌之势。

来自南方医药经济研究所的统计显示,若以直营门店排序,不少二、三线城市的龙头连锁门店数量已达到六七十家甚至上百家,年销售规模突破1亿元,其对产品销售的执行力度,日益受到上游厂家的重视。

业内将这种现象归为“直营力”取胜。当今,一家连锁药店的直营力已成为上游工业评估“是否与之合作、采用何种方式合作”的一个重要标准,拥有更多直营门店以及产品销售执行力强的连锁药店,将得到上游企业更多的资源眷顾。

早些年,因为开直营店成本高企、拖慢扩张速度,为在短时间内抢夺地盘的加盟店一度风行,但因不够规范、进货较难控制等弊端逐渐显露,遭到一些大型连锁的摒弃,直营店得以再次崛起,成为连锁企业获取终端话语权的主要砝码。随着上游资源更多向直营力强的连锁倾斜,直营店数量的壮大也将推动行业集中度的加速提升。

中小药店或两极分化

行业发展至今已毫无悬念,大型连锁跑马圈地所到之处,中小药店切身感受到了前所未有的危机。

事实上,业内对于中小药店的出路,已有“一为卖掉,二为联合”之说。“新医改释放的明显信号是,医药行业公益性日渐明晰。如果在接下来的医保定点药店审批中,民营或中小药店不具有优势的话,那么,我们将面临更大的挑战。基于这样的考虑,我们决定卖掉。”不少二级城市的中小连锁药店负责人近期均表现出类似心态。广州一家小连锁企业主告诉医药经济报记者,他们近期正在理顺各门店的经营,希望在往后的日子中,即使无法做大,至少也能卖上个好价钱。

中小药店的另一条出路是联合起来抱团求胜。近年刮遍神州大地的联盟之风,至今仍在劲吹,并已带动医药商业公司的变革。在最近举行的第65届全国药交会上,在国内最早做药店联盟的PTO董事长王春雷,已打算对PTO进行升级换代,将其并到新的盈利模式之下,以吸引区域连锁进来置换股权,最终谋求共同上市、一起做大。目前,各式联盟的同质化现象突出,正在思考未来的出路。

药品零售发展得比较成熟的国家最终往往形成几大连锁巨头与中小药店自由联盟分庭抗礼的格局。眼下,中国药品零售市场的改革大潮已然到来,随着商业巨头的崛起、工商一体化的加剧,零售终端集中度的提升将是一场行业共舞。

|